|

Thuế là nguồn thu chủ yếu nhất của ngân sách nhà nước, được sử dụng như một công cụ quan trọng huy động nguồn lực tài chính, điều tiết kinh tế, góp phần kiềm chế lạm phát, ổn định giá cả, kích thích đầu tư, điều tiết thu nhập, tạo nền tảng cho sự phát triển bền vững của quốc gia. |

|---|

Câu hỏi:

Em cùng các bạn tham gia trò chơi “Tiếp sức”: Kể tên các loại thuế có ở Việt Nam. Trong cùng một thời gian, đội nào kể được nhiều hơn sẽ chiến thắng.

Trả lời:

Em dựa vào hiểu biết của bản thân và cùng các bạn tham gia trò chơi tại lớp.

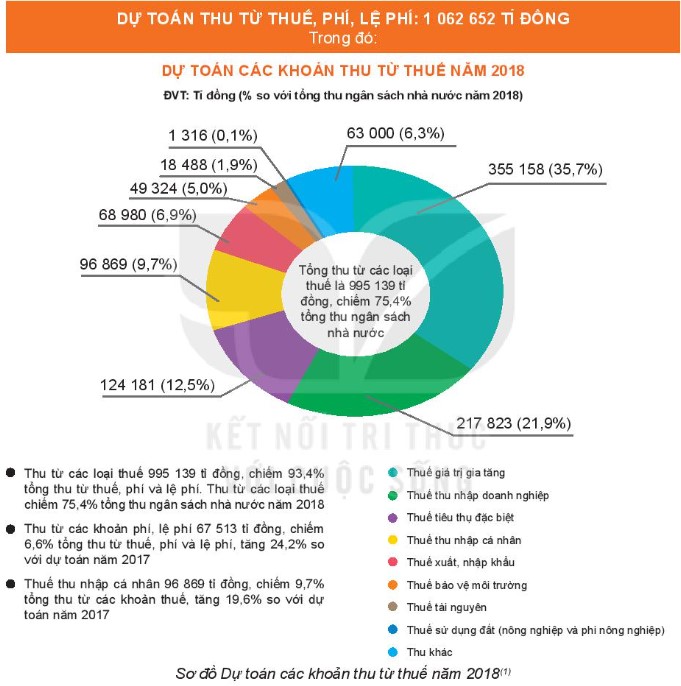

Gợi ý về các loại thuế có ở Việt Nam là:

– Thuế giá trị gia tăng

– Thuế tiêu thụ đặc biệt

– Thuế nhập khẩu

– Thuế thu nhập doanh nghiệp

– Thuế thu nhập cá nhân

– Thuế tài nguyên

– Thuế sử dụng đất phi nông nghiệp…

1.1. Thuế và vai trò của thuế

a) Thuế là gì?

Câu hỏi: Em hãy đọc trường hợp trang 33, SGK Giáo dục kinh tế và pháp luật 10 Kết Nối Tri Thức để trả lời câu hỏi:

1. Vì sao ông X phải nộp thuế?

2. Ông X nộp thuế cho ai?

Trả lời:

1. Vì thuế là khoản thu bắt buộc của nhà nước, mà ông X là chủ thể kinh tế có nghĩa vụ phải nộp vào ngân sách nhà nước vì ông X đã có đủ điều kiện nhất định.

2. Ông X phải nộp thuế cho nhà nước, ra các cơ quan có thẩm quyền để nộp.

|

Thuế là một khoản nộp ngân sách nhà nước bắt buộc của tổ chức, hộ gia đình, hộ kinh doanh, cá nhân theo quy định của các luật thuế (khoản 1 Điều 3 Luật Quản lý thuế năm 2019). |

|---|

b) Vai trò của thuế

Câu hỏi: Em hãy đọc các trang 34, 35, SGK Giáo dục kinh tế và pháp luật 10 Kết Nối Tri Thức, trường hợp và quan sát sơ đồ sau để trả lời câu hỏi:

Theo em, vì sao Nhà nước phải thu thuế?

Trả lời:

– Thuế là nguồn thu chính của ngân sách nhà nước.

– Thuế là công cụ quan trọng để nhà nước điều tiết thị trường. Qua thuế, nhà nước hướng dẫn tiêu dùng theo hướng tích cực, bảo vệ thị trường trong nước.

– Thuế góp phần điều tiết thu nhập, thực hiện công bằng xã hội, đảm bảo cân bằng lợi ích trong xã hội

|

Thuế có các vai trò: – Thuế là nguồn thu chính của ngân sách nhà nước. – Thuế là công cụ quan trọng để Nhà nước điều tiết thị trường. Qua thuế, Nhà nước hướng dẫn tiêu dùng theo hướng tích cực, bảo vệ thị trường trong nước. – Thuế góp phần điều tiết thu nhập, thực hiện công bằng xã hội, đảm bảo cân bằng lợi ích trong xã hội. |

|---|

1.2. Một số loại thuế phổ biến

Câu hỏi: Em hãy đọc trường hợp trang 35, 36 SGK Giáo dục kinh tế và pháp luật 10 Kết Nối Tri Thức để trả lời câu hỏi:

Theo em, ngoài thuế thu nhập doanh nghiệp, doanh nghiệp X còn phải nộp loại thuế nào khác? Chia sẻ hiểu biết của em về những loại thuế đó.

Trả lời:

Ngoài thuế thu nhập doanh nghiệp, doanh nghiệp X còn phải nộp:

+ Thuế trực thu: loại thuế điều tiết trực tiếp vào thu nhập hoặc tài sản của người nộp thuế: Thuế thu nhập cá nhân.

+ Thuế gián thu là thuế điều tiết gián tiếp thông qua giá cả hàng hoá, dịch vụ:

– Thuế giá trị gia tăng

– Thuế nhập khẩu

– Thuế tiêu thụ đặc biệt

– Thuế bảo vệ môi trường

– Thuế tài nguyên

– Thuế sử dụng đất phi nông nghiệp.

|

– Thuế trực thu là loại thuế điều tiết trực tiếp vào thu nhập hoặc tài sản của người nộp thuế. Thuế trực thu có: + Thuế thu nhập doanh nghiệp + Thuế thu nhập cá nhân + … – Thuế gián thu là thuế điều tiết gián tiếp thông qua giá cả hàng hoá, dịch vụ. Thuế gián thu có: + Thuế giá trị gia tăng + Thuế tiêu thụ đặc biệt + Thuế xuất khẩu, nhập khẩu + Thuế bảo vệ môi trường |

|---|

1.3. Quy định cơ bản của pháp luật về quyền và nghĩa vụ công dân trong việc thực hiện pháp luật thuế

Câu hỏi: Em hãy đọc các thông tin trang 36, 37 SGK Giáo dục kinh tế và pháp luật 10 Kết Nối Tri Thức để trả lời câu hỏi:

1. Vì sao nộp thuế là quyền lợi và nghĩa vụ của công dân?

2. Hãy nêu ví dụ về một số quyền lợi và nghĩa vụ của người nộp thuế.

Trả lời:

1. Công dân có quyền lợi và nghĩa vụ phải nộp thuế vì đấy là nghĩa vụ của công dân khi tham gia vào các hoạt động kinh tế – xã hội. Các khoản thu từ thuế vào ngân sách là để phục vụ lợi ích của công dân. Công dân nộp thuế để được hưởng lợi ích từ ngân sách nhà nước.

2. Ví dụ về một số quyền lợi và nghĩa vụ của người nộp thuế.

– Được hướng dẫn thực hiện việc nộp thuế; cung cấp thông tin, tài liệu để thực hiện nghĩa vụ, quyền lợi về thuế.

– Hưởng các ưu đãi về thuế, hoàn thuế theo quy định của pháp luật về thuế; được biết thời hạn giải quyết hoàn thuế, số tiền thuế không được hoàn và căn cứ pháp lí đối với số tiền không được hoàn.

– Yêu cầu cơ quan quản lý thuế giải thích về việc tính thuế, ấn định thuế; yêu cầu cơ quan, tổ chức giám định số lượng, chất lượng, chủng loại hàng hoá xuất khẩu, nhập khẩu.

– Được giữ bí mật thông tin theo quy định của pháp luật.

– Nộp tiền thuế đầy đủ, đúng thời hạn, đúng địa điểm.

– Chấp hành chế độ kế toán, thống kê và quản lý, sử dụng hoá đơn, chứng từ theo quy định của pháp luật.

|

– Công dân có nghĩa vụ khai và nộp thuế đầy đủ, trung thực, đúng thời hạn. – Công dân được hưởng lợi ích từ thuế qua các hàng hoá, dịch vụ công cộng do Nhà nước cung cấp. – Những thông tin về thuế có trong Luật Quản lí thuế năm 2019 và các luật, nghị định, thông tư về thuế có liên quan. |

|---|